相続財産には金銭・不動産といった「プラス」の財産だけでなく、借金などの「マイナス」の財産もあります。マイナスの財産は債務として、相続人の負担となってしまいます。

よって、相続税評価ではこれらマイナスの財産をプラス財産から差し引いて、評価額を計算します。評価額から差し引かれるので、その分相続税も安くなるこの仕組みは「債務控除」といいます。

計算としては単純ですが、どういったものが債務控除対象なのか、どういった方が適用できるのか、分かりにくい部分もあります。

本コラムでは、それら債務控除について詳しく解説いたします。

債務控除とは

相続税額を算出する過程として、まず遺産の総額から「基礎控除」を差し引きます。

そして、被相続人に借金などの「債務」があった場合、これも総額より差し引きます。遺産総額が減れば、相続税額も減るので当然ながら税負担が軽減されます。

この仕組みが「債務控除」です。

債務控除に当てはまるものとしては、「相続時に存在」し、「確実と認められるもの」に限られます。わかりやすいのは被相続人の借金ですが、未納付の税金や、滞納している光熱費も対象となります。

債務控除を活用するには申告が必要

債務控除を受けるためには、相続税申告書の第13表に控除対象の債務と、費用を記載して、申告をしなければなりません。

債務控除と基礎控除と合わせて、財産総額を超えるので申告が不要とはならないので注意が必要です。

例えば、財産総額が1億円、基礎控除が3,600万円、債務控除が7,000万円のケースだと、基礎控除よりも財産総額が高いので、申告は必要になります。

債務控除を活用できる人とは

債務控除を活用できる人は、相続人と包括受遺者になります。

包括受遺者とは遺言によって相続財産の遺贈を受ける際に、財産に対して一定の割合分を取得する方を指します。

これら包括受遺者と相続人はプラスの財産だけでなくマイナス財産も一定割合分承継しなければならない。そのため債務控除が認められているのです。

逆に指定された権利のみ承継する特定受遺者には、債務控除は認められていません。

相続放棄をした方や相続権のない方も、同様に債務の控除が認められていませんが、相続放棄者には葬式費用に関して、例外的に控除が認められます。

死亡保険金は相続放棄者でも受け取れるので、その方が葬式費用を負担していた場合は債務控除を適用できます。

債務控除の対象

(1)借入金

被相続人が生前に借りたお金で支払いが済んでいないものは債務控除対象です。

借入金や住宅ローンが該当します。

家族から借りていたお金も同様ですが、借入の経緯、借りた金額がわかる書類などが必要です。借入の事実が第三者に証明できないと、税務署に債務控除と判断してもらえないからです。

(2)連帯債務

夫婦や親子など、2者以上が連帯して負担する債務も、負担金額が明らかな部分については債務控除の対象になります。

(3)未払い分の医療費

被相続人が支払うべきもので、支払いの済んでいない入院費や治療費も債務控除の対象です。

死亡診断書についても債務控除の対象です。ただし、保険金請求等を理由に遺族が追加発行する死亡診断書は対象ではありません。

(4)準確定申告で支払う所得税や消費税

故人の生前所得等における税金関連は債務控除対象です。

準確定申告は手続き期限があるので注意しましょう。手続きは法定相続人の誰がしても問題ありません。

(5)固定資産税

不動産に課税される固定資産税で被相続人が亡くなった時点で未納付のものについては控除可能です。

被相続人が8月に亡くなったケースでは、同年12月の3期分と翌年2月の4期分が未納付となるので、2回分は債務控除の対象になります。

また、それ以前であっても被相続人が滞納していた分、それにより課せられる延滞金も対象です。

(6)預かり敷金・保証金の控除

被相続人が賃貸アパートやマンションを運営していた場合、入居者から一時的に預かっている敷金や保証金も債務に該当するので、控除の対象です。

償却がある場合にはその部分を抜いた金額が控除対象です。事前に不動産賃貸借契約書の内容を確認しておきましょう。

(7)水道光熱費

被相続人の住居の水道光熱費で支払いが済んでいないものについては、生前の部分のみ債務控除対象です。相続開始後にかかる費用は相続人間での負担になります。

住宅などを相続後に使わないのであれば、早めに停止手続きをしましょう。

(8) 建築やリフォーム等の未払金

建築や増築、リフォーム代については、工事の進捗によって扱いが変わります。

既に引き渡しが完了しており、お金のみ未払い状態であるなら、全額が債務控除となります。

(9)葬儀費用

葬式費用も債務控除の対象です。

- 死亡診断書の費用

- 火葬や埋葬、納骨に要する費用

- 通夜の費用

- 飲食代、葬儀場までの交通費

- お寺や神社に払う費用

- 遺体・遺骨の運搬費用

これ以外のもの、香典返しのお金や、お墓の購入費は対象外となります。

債務が多すぎる場合は相続放棄も検討すること

すでに述べたように相続財産には被相続人の負債も含まれます。その金額が金銭や不動産などの合計額を上回る場合、そのまま財産を相続すると、相続人にとって大きな負担となります。

負債のみ受け取らないという選択は残念ながらできません。

負債額が大きいと、相続後に返済ができず自己破産しなければならない可能性もあります。

このように、相続で大きな不利益を被ることが明確な場合、「相続放棄」を検討します。相続放棄は相続人としての資格を捨て、財産取得をしないことです。

ただし、相続放棄ができるのは「熟慮期間」内で、自身が相続人であることを知ってから3ヶ月以内です。期限を過ぎてしまうと、自動的に相続を「単純承認」したという扱いになり、相続放棄ができませんから、早期にどうすべきか検討してください。

まとめ

被相続人が亡くなった際、借金などの債務がある際には、相続財産から控除して相続税を安くできます。

どんなものが対象なのかは本記事で説明した通りです。

詳しく知りたい方や、相続税の節税相談がしたい場合は、弊所までお問い合わせください。初回の相談は無料です。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

「生前贈与」とは、相続が起きる前、つまり相続で被相続人となる方が存命のうちに財産の一部もしくは全部を他者に渡すことです。相続とは違い、財産を贈与する相手とタイミングは贈与者の好きなようにできます。

贈与税の課税方式の一つである暦年課税では、年間110万円までの基礎控除が設定されていますから、この仕組みを利用して相続人となる方に毎年少しずつ財産を渡せば、相続税の節税となります。(この方法は取り組みやすく、活用される方も多いので、ベターな節税法とされています。)

ただ、この方法だと毎年110万円の範囲でしか贈与できないため(その範囲を超えると贈与税が課税されます)、高額の財産移転をする場合は時間がかかってしまいます。

実は生前贈与には課税方式の異なるもう一つの制度があります。それは「相続時精算課税制度」と言って、何と2,500万円を一括かつ非課税で贈与できるものです。

「2,500万円を一括かつ非課税で」と聞くとかなりお得な制度に感じますが、そんなにうまい話でもありません。実際には節税効果が薄く、活用には注意が必要になります。

ただ、2023年度の税制改正大綱によって相続時精算課税制度はほんの少しだけ使いやすくなりました。ただし、従来のデメリットが大きく改善されたわけではないので、扱いにくいことは変わっていません。

相続時精算課税制度について

(1)今までの制度内容

相続時精算課税制度は生前贈与の1種であり、「生前贈与で得た財産の合計金額が2,500万円を超えない場合、非課税となる」制度です。通常の生前贈与と課税方式が異なるのです。

通常の生前贈与は暦年の課税方式であり、年間110万円が贈与額から控除されます。この時の「年間110万円」というのは受贈者1人あたりの贈与額合計です。もし、複数人から同年に110万円ずつ贈与されたら、受贈者1人の贈与額合計が110万円を超えるので、贈与税が発生し、申告と納税をしなければなりません。

これに対し、相続時精算課税制度では一人の贈与者について贈与合計額に非課税枠が設けられています。よって、複数人の贈与があった場合、最大2,500万円の控除が人数分、非課税となります。

そして、贈与は一括であっても、年をまたいでの分割贈与でも構いません。もちろん、財産の内容について金銭はもちろん、不動産や株式等、形に制限はありません。(金銭以外の場合、財産の評価は贈与があった年の価値を基準にします。)

もし、2,500万円の範囲を超えた贈与があった場合、一律20%の贈与税が課税されます。これも暦年課税制度と異なる点です。(暦年課税制度では課税標準額が高いほど、高い税率が適用される累進課税制となっています。)

相続時精算課税制度には受贈者と贈与者それぞれに要件があります。

- 贈与した年の1月1日時点で贈与者は60歳以上

- 贈与した年の1月1日時点で受贈者は成年(18歳)以上

- 贈与者と受贈者は親と子か祖父母と孫の関係であること

この制度は本来、高齢の方が所有する高額の資産を次世代に移転させる目的で設けられました。次世代に財産が渡ることで消費の増大など、経済的な効果も期待できるからです。そのため、暦年課税方式と比べて、一括贈与で高額の控除を付けるようにしたのです。

(2)贈与分は相続時に課税対象に

同制度は2,500万円の非課税枠があることが魅力ですが、実は贈与された財産は、相続時に相続財産に含まれるため、相続税の課税対象になってしまいます。

この仕組みから、相続時精算課税制度とは贈与時に無税なだけで、税金の支払いを相続時に先送りにしているだけとも言えます。

もし、相続財産に加算された後の遺産総額が相続税の基礎控除額を超えるなら、相続税の申告と納付をしなければなりません。

改正後の相続時精算課税制度

今までは、相続時精算課税制度を選択すると暦年贈与に変更することが不可能でした。

しかし、2023年の税制改正では、相続時精算課税制度を利用しても暦年課税方式と同様に毎年110万円は控除することができることになりました。この控除分の110万円は相続開始時の相続財産加算の対象からも外れます。

加えて、年間の贈与額が110万円を超えないならば、申告も不要となりました。

従来の相続時精算課税制度であれば、相続時にすべての贈与を相続財産に加算され、年間の贈与が少額贈与でも毎年申告をする必要がありました。今回の改正で、これらのデメリットが解消されたため、相続時精算課税制度は使いやすくなったと言えます。

なお、制度変更は2024年1月1日以降の贈与からとなっています。

やはり、相続時精算課税制度は使いにくい

暦年課税との併用が可能となり、少額贈与での申告が不要になったため、相続時精算課税制度は活用しやすくなりました。

ただし、いくつかの利点が増えたとはいえ、「一度相続時精算課税制度を選ぶと、変更ができない」点は変わりません。要するに相続時精算課税制度を利用して移転した財産は、全てではないにせよ、年間の控除分を除いた分は相続時に相続税の課税対象となるのです。

つまり、節税の点では非常に効果が薄く、はっきり言えばそのような目的で使用すべきではありません。

そもそも、相続時精算課税制度は「早いうちに子供や孫に財産移転をしたい」と思う方のための制度です。また、贈与と遺産との合算が基礎控除額を下回る(=相続税がかからない)ことが想定されるのであれば、活用してもメリットがあります。

相続での手続きに比べ、贈与の手続きの方が簡単に済むからです。

繰り返しますが、節税目的であるなら、相続時精算課税制度ではなく、暦年課税方式を選択するべきです。

まとめ

相続時精算課税制度は多少使いやすくなりますが、節税効果としては従来の制度と同じく、あまり期待できません。

相続での節税をお考えの場合は、早いうちから専門の税理士に相談をすることがベストです。まずは無料相談等を利用してみては如何でしょうか。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

生前贈与は自身の生前に配偶者や子供等に財産を渡す行為を言います。

生前贈与では渡された贈与額に応じて贈与税が課税され、受贈者が申告と納付をしなければいけません。ただし、1月1日から12月31日までの1年間で得た財産の合計額が110万円以下の場合、贈与税は生じません。

この仕組みが相続税の節税に活用できます。毎年コツコツと無税で財産を譲渡していけば、相続時の課税対象財産が減り、相続税課税額も少なくて済むからです。

しかし、この生前贈与にも穴があります。贈与者死亡前の直近数年間に渡された財産は、「相続財産」として相続税が課税されるからです。これは生前贈与加算と言います。

この生前贈与加算、今までの加算期間は相続前3年間となっていましたが、2022年12月に公表された令和5年度(2023年度)税制改正大綱では、加算期間の延長が決定されました。

加算延長期間が長くなったため、相続税の税額にも大きく影響することが予想されます。

生前贈与加算について

生前贈与加算とは、被相続人死亡前の一定期間内に同人から贈与を受けていた場合、該当財産が相続税課税価格に加算されるというものです。

2023年現行のルールだと、該当期間は亡くなる3年前までとなっています。

つまり、相続開始前の近い期間での贈与は相続財産になるのです。

相続財産に加えて相続税が課税されるために、控除分を利用した節税効果はなくなってしまいます。なお、贈与税額を払っていた場合、払った分は相続税額から差し引けます。(二重課税となるため)

加算対象者

加算対象となる方は、相続や遺贈によって財産を受け取る方です。生前贈与を受けていても、相続放棄などで遺産は取得しない場合、生前贈与加算の対象になりません。

他にも以下の方が生前贈与加算の対象者となるので注意です。

- みなし相続財産を取得する方

死亡保険金や死亡退職金は民法上で相続財産ではありませんが、税法上で相続財産と同じとみなされるので、相続税が課税されます。そのため、これらの受取人に指定されている場合、生前贈与加算の対象者です。 - 相続時精算課税制度の適用を受けた方

生前贈与で相続時精算課税方式の適用を受けている場合、その制度上、贈与財産は相続開始後に自動的に相続財産として加算されます。

2024年から該当期間が延びる

2023年度における税制改正では、加算期間が3年から7年に延長されることが決まっています。期間が増えるため、多くの相続で相続課税財産が増えやすくなり、相続税の増税が予想できます。

しかし、延びた4年分について全て加算するわけではなく、「合計100万円までは相続財産に加算しない」という緩和措置も用意されています。

具体的には相続開始3年以内に贈与で得た財産以外=相続開始前4~7年の間に得た財産で100万円分を控除するというものです。3年分については対象ではないので注意しましょう。

なお、今回の改正でも対象者は現行と同じく「相続もしくは遺贈により財産を取得した者」とされています。税制改正の前後で生前贈与加算の対象者は変わりません。

この加算期間延長の適用は2024年1月1日以降の贈与からとなっていますが、それ以降の贈与の加算期間はいきなり7年になるのではなく、相続開始年に合わせて段階的に延びていくように設定されています。

詳しくは下記をご覧ください。

- 2026年開始の相続→最長3年間加算(加算対象となる贈与年は2023年以降)

2027年開始の相続→最長4年間加算(加算対象となる贈与年は2024年以降)

2028年開始の相続→最長5年間加算(加算対象となる贈与年は2024年以降)

2029年開始の相続→最長6年間加算(加算対象となる贈与年は2024年以降)

2030年開始の相続→最長7年間加算(加算対象となる贈与年は2024年以降)

2031年開始の相続→7年間加算(加算対象となる贈与年は2024年以降)

改正後の影響

このように生前贈与加算のルールは、2023年度税制改正で大きく変更されました。加算期間延長によって、相続税の負担率は全体的に上がるものと予測されます。

また、早めの贈与の後押しにもなるので、若い世代に資産が移転しやすくなり、消費増大を狙うのも改正の理由の一つのではないかと思います。

まとめ

今回は相続税と贈与税の一体化の一環としての「生前贈与加算が3年から7年に延長」等について解説しました。生前贈与での節税は必ず専門家である税理士にご相談ください。生前贈与はやり方を間違えると税務署から否認される可能性もあるからです。

税理士に相談すれば、他の節税対策もアドバイスしてもらえるのでオススメです。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

前回のコラムで教育資金一括贈与の特例を解説しました。

条件を満たすことで高額の非課税枠が使える贈与制度は教育資金だけでなく、結婚や子育て用の資金にも存在します。

結婚式費用は一般的に400〜500万円とされており、かなりの費用負担をすることになります。

結婚後の出産や育児についても、出産に伴う医療費、保育料や託児費等、こちらも高額の負担があります。

そのため、結婚や子育て用の資金については条件付きで贈与特例が用意されています。

要件を満たせば最大1,000万円まで贈与税が非課税となります。

結婚・子育て資金の一括贈与とは

「結婚・子育て資金の一括贈与」は直系尊属から結婚および子育て資金の贈与を受けた場合、最大1,000万円の控除が受けられる制度です。

直系尊属のため、受贈者は両親か祖父母になります。

同制度は資金対象の広さが特徴です。

教育資金と違って、結婚・子育ての両方がカバーされているので、制度利用による恩恵は大きいでしょう。

非課税枠内で贈与すると、その分相続税課税の財産が減るので、節税対策にもなります。

ただし、贈与として渡したお金が余った場合は贈与税が課税されます。

また、使う前に贈与者が亡くなった場合は遺産総額に加算され、相続税対象となる点にも注意です。

利用期限

結婚・子育て資金の一括贈与は、2025(令和7)年3月31日までとなっています。

令和5年の税制改正で適用期間が2年間延長されています。

結婚資金の範囲とは

(1)対象資金

結婚資金に含まれるお金は、「結婚式費用」と「新居に関する費用」の二つに分かれます。

結婚式費用は会場代や衣装、写真撮影など一般的な結婚式をあげるためのものが対象となります。

新居に関する費用については、新居契約の敷金・礼金や、引越し費用が該当します。

新居費用…敷金・礼金・仲介手数料・契約更新料、引越し代など

これらの結婚資金の上限は300万円までとなっています。

(2)対象外の資金

結婚式費用に結婚指輪代や新婚旅行代は含まれません。

新居に関する費用も、家具代や光熱費、インターネットの開通費用は対象ではありません。

子育て資金の範囲とは

(1)対象資金

子育て費用は「出産費用」と「育児費用」で構成されます。

資金対象範囲が広いので様々なものに使えます。

育児費用…子供の医療費、保育園などの入園費、託児費用など

これらの資金上限は1,000万円までです。

ただし、結婚関連資金との合計額であることに注意してください。

例えば、結婚式費用で300万円分使用したのであれば、子育て資金で非課税にできる上限は700万円までになります。

(2)対象外の資金

病院に通うための交通費や、処方箋に基づかない薬代などは含みません。

また、オムツやベビーフードなどの子ども用品の購入代金も対象外です。

適用するための要件

(1)贈与者と受贈者の要件

贈与者は受贈者の直系尊属(曽祖父母や祖父母・父母)であること。

受贈者は18歳以上50歳未満で、前年の合計所得金額が1,000万円以下でなければなりません。

なお、最大1,000万円の非課税枠は、受贈者一人が使用できる上限額です。

母親から1,000万円、祖父から1,000万円貰えば、半分は贈与税がかかります。

(2)金融機関で専用口座を開く

教育資金の一括贈与と同じように、こちらも取り扱いのある金融機関で専用口座を開設しなければなりません。

結婚・子育て資金の専用口座を取り扱っているかどうかは、事前に必ず問い合わせをしましょう。

口座の引き出しには領収書などが必要になるので、他の用途で引き出すことは不可能です。

令和5年度税制改正のポイント

令和5年度税制改正により、残額の贈与税計算が変わっています。

贈与者が50歳になった際に贈与したお金が余っていた場合は、残額に対して贈与税が課税されますが、改正後には「一般贈与財産として」贈与税の計算を行うこととされました。

以前では、受贈者は直系尊属から贈与を受けた成人であることから、特例贈与財産として低い税率で計算して良いことになっていました。

しかし、税率が低くなれば、節税目的の贈与が増えるので、法改正によって一般贈与財産として贈与税の計算をすることになったのです。

なお、贈与者が亡くなった時点での残額は相続税対象ですが、受贈者が「孫」や「ひ孫」など(子以外の直系卑属)である場合は、相続税額の2割加算が適用されます。

まとめ

同制度は要件があるものの、最大1,000万円までの一括贈与が可能です。

年間110万円まで非課税となる暦年贈与との併用も可能なので、単年で1,110万円を無税で贈与することもできます。

しかし、贈与額が大きすぎて資金残額が多くなった場合には、高額の税金負担を課せられる怖れがあります。

また、金融機関で専用口座を開設しなければならず、手間もかかります。

ケースによっては、メリットが得られる場合もありますが、安易に使うのは危険です。

相続税専門家に事前に相談することをお勧めいたします。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続税を減らす目的で、生前贈与を検討される方は多いでしょう。

相続税は年間で非課税枠が設けられており、その範囲内であれば贈与税が生じない仕組みになっています。しかし、生前贈与には条件を満たすことにより、更に高額の贈与を無税にできる特例も存在します。

「教育資金一括贈与の特例」はそんな制度のうちの一つです。これは、子どもや孫のために教育資金を非課税で渡せるものです。

現在までに何度か改正され、令和5年度の税制改正においては、対象期間が令和8年(2026年)3月31日までに延長されています。

教育資金一括贈与の特例の概要

この制度の内容は、「贈与者がその子供や孫に教育資金の贈与をした場合、最大で1,500万円まで無税になる」というものです。

幼稚園から大学卒業まで、子どもの教育にはかなりのお金が必要です。

そのため、この制度は子供や孫に資金援助をしたいシニア世代に合っています。

適用条件を満たさなければなりませんが、高額の贈与が可能な点が魅力です。

通常の生前贈与の非課税枠が年間110万円なので、それと比較すれば金額はかなり大きいでしょう。

適用期限は税制改正により令和8年(2026年)3月31日までとなっています。

適用するための要件

(1)受贈者1人につき1,500万円が上限

教育資金一括贈与の特例の上限は受贈者一人につき1,500万円です。

異なる贈与者から1,500万円ずつもらった場合、1,500万円を超えた部分には贈与税がかかります。

合計額の3,000万円全てが無税になるわけではないので、注意です。

(2)対象となる受贈者と贈与者

受贈者の要件は以下のとおりです。

- 30歳未満であること

- 前年所得が1,000万円以下であること

受贈者は30歳未満でなければなりません。これは言い変えると、受贈者が30歳になる前に贈与された教育資金を使い切らなければならないということです。もし、使い切れなかった場合は残った金額に贈与税がかかります。

また、贈与を受ける前年の所得が1,000万円を超えていると、適用を受けることはできません。

十分な所得があるなら、贈与による援助は必要ないからです。

贈与者の要件は以下のとおりです。

- 受贈者の曽祖父母や祖父母・父母等、直系の関係にある尊属

贈与者の年齢はいくつでもかまいません。

また、贈与は一括でなく、複数回に分けても良いです。

(3)専用の金融機関で口座を開く

教育資金一括贈与の特例では、取り扱いのある信託銀行等に専用口座を作らなければなりません。

流れとしては、専用口座を開設し、その金融機関を通じて「教育資金非課税申告書」を提出した上で、教育資金を入金します。

口座に預けられたお金は受贈者が都度引き出せますが、教育目的以外に使用できません。

資金を使った場合は領収証を金融機関へ提出する必要があるからです。

教育資金の範囲とは

(1)学校等に支払われるもの

幼稚園や保育所、小中・高校、大学、特別支援学校等の教育施設へ支払われるもの(入学金や授業料、給食費等)が対象となります。

- 入学金、授業料、入園料、保育料、施設設備費、入学(園)試験の検定料

- 学用品代、修学旅行費、学校給食費、PTA会費

- 学校を通して購入した勉強用具など

これらの費用に使用するお金は1,500万円まで非課税にできます。

(2)学校以外の教育用途に支払われるもの

教育上必要なもので、学校ではなく他の業者から購入するものの一部も対象となります。

例えば、塾の授業料や習い事のレッスン料、通学のための定期代が当たります。

- 学習塾の月謝、スポーツ教室や美術教室等の授業料、学用品

- 通学定期代、留学渡航費用、入学や転入のための転居の際の交通費など

これらに使用するお金は500万円まで非課税にできます。

注意点ですが、(1)で紹介したものとの合計金額が1,500万円以内でなければ非課税になりません。

(1)の範囲で1,200万円、(2)の範囲の資金が500万円であれば、200万円分が贈与税の課税対象になってしまいます。

令和5年度の税制改正による変更点

(1)贈与者死亡時の残高は相続税課税対象になる

教育資金の贈与者が亡くなった際に資金が残っていた場合、そのお金は相続または遺贈によって取得したものとみなされます。つまり、相続税の課税対象になります。

ただし、以下のいずれかに該当していれば、例外として課税対象になりません。

- 受贈者の年齢が23歳未満

- 23歳以上の場合は学校等の教育機関に在籍していること

- または、教育訓練給付金支給対象の教育訓練を受講していること

しかし、令和5年度の改正では相続税の課税額が5億円を超える場合、前述の要件に該当しても課税されることになりました。

なお、受贈者が孫だった場合、世代飛ばしとして相続税が2割増になってしまいます。

(2)贈与税計算に一般税率が使用される

受贈者が30歳に達した時に贈与金が余った場合、余ったお金に贈与税が課税されます。

その贈与税計算の際、以前では税率を低く設定する特例税率が適用されていました。

しかし、令和5年度の改正でその処置が廃止され、すべての人に一般税率が適用されることになりました。

まとめ

教育資金一括贈与の特例は通常の生前贈与よりも非課税が大きいので、一括での贈与を考えている方にとっては魅力のある制度でしょう。

ただし、専用口座の開設や、資金引き出しの際の手続きなどで手間はかかってしまいます。

また、教育資金の残高には相続税や贈与税がかかってしまうので、税金を多く払ってしまうリスクもあります。

制度利用を検討している方は、一度税理士に相談されることをオススメします。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続 が始まると、故人の配偶者やその子供等が相続人となり、遺産を取得することになります。

しかし、もし遺言書に『全ての財産を配偶者に譲る』と書いてあるとどうなるでしょう。

遺言書内容に従うと、子供は法定相続人なのに相続財産をまったく取得できないといった不公平なものになります。

さらに、遺産を受け取れないことで、子供のその後の生活が立ち行かなくなる恐れもあります。

民法ではこのようなケースを想定して、一部の法定相続人に「最低限の遺産相続を取得できる権利」を認めています。

これは遺留分制度と言います。

遺留分とは

遺留分は一定範囲の相続人に対して保証される権利です。

具体的には最低限の相続財産を留保できることを指します。

つまり、もし偏った遺言等が原因で遺産が取得できない場合、他の相続に対して遺留分を求めることが可能です。

遺留分は遺産配分における不公平性を完全に無くすことはできませんが、遺された相続人の生活が困窮するリスクを多少軽減することができます。各相続人が最低限の遺産を確保できれば、すぐに生活が立ち行かなくなる確率も低くなるでしょう。

なお、遺留分は遺言であってもその権利を侵すことは不可能です。

遺言は遺産の分割方法や割合について被相続人の意思を反映できるものであり、相続において強大な力を持っています。

しかし、民法では「遺留分に関する規定には逆らえない」という取り決めがあるのです。

また、遺留分制度は以前では遺留分権利の請求が「物的権利」に限られていましたが、現行法では原則として「金銭」の請求になっています。(ただし、合意があれば現物による精算も認められます。)

遺留分が認められる人

(1)法定相続人・代襲相続人

前述した通り、被相続人の配偶者や子供・親等、法定相続人に該当する方の他、代襲相続人にも遺留分があります。

代襲相続とは、被相続人の子供や両親が死亡等の理由で法定相続人の権利を失効した場合に生じる「引き継ぎの制度」です。

被相続人が亡くなる前に子供が死亡していた場合は孫が代襲相続人となり、子供と同じ遺留分が認められます。

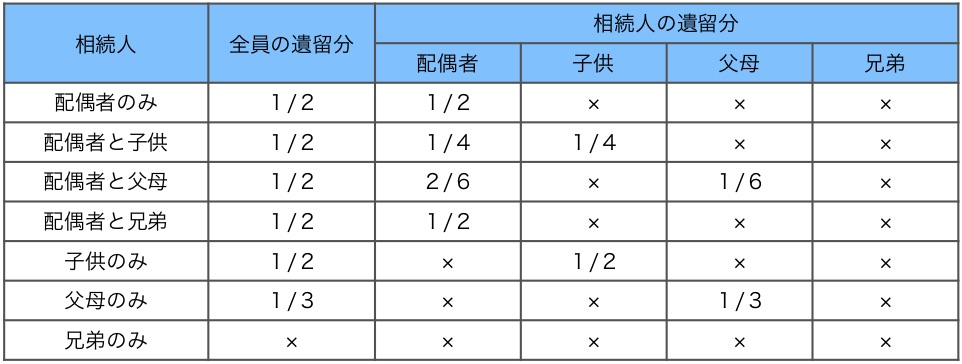

遺留分の割合は以下のとおりです。

(2)兄弟や姉妹に遺留分はない

被相続人の兄弟姉妹には遺留分はありません。

遺言書に「自分の兄弟姉妹に遺産は与えない」と書いていた場合、被相続人の兄弟姉妹は法定相続人になったとしても遺留分請求が通りません。

(3)相続欠格者も遺留分はない

相続欠格者とは相続人の権利を失くした人で、下記の事項に当てはまる方です。

- 相続人が被相続人や同順位以上の相続人を殺害した

- 被相続人の殺害を知っても刑事告訴しなかった

- 相続人が被相続人を脅迫し、遺言内容を操作した

- 相続人が遺言書を隠蔽もしくは処分した

遺産相続の権利がないため、遺留分は認められません。

(4)相続廃除者も遺留分はなし

相続廃除者とは被相続人に暴力や侮辱等の非行を行ない、相続人として認められなくなった人です。

- 相続人が被相続人に暴力を働いたり、日常的に暴言を吐いたりなどの重大な侮辱を行なった

- 相続人が大きな罪を犯した

- 相続人が浪費や借金などで被相続人に多大な負担をかけてきた

上記事項等に当てはまる場合、他の相続人(もしくは遺言執行者)が家庭裁判所に相続人廃除を申し立てて、これが認められると対象の方が相続廃除者となり相続権を失います。

対象相続人は文字通り相続手続きから廃除されるので、遺留分の権利も当然ありません。

遺留分が侵害された場合

偏った遺言によって相続人の遺留分が侵害された場合、遺留分の財産を得るためには侵害された側が権利の主張を行なう必要があります。

逆に言えば、何もアクションを起こさなければ遺言通りの偏った財産分割が行われてしまいます。

自動的に遺産が自分のものになることはありません。

自分に遺留分があること・その権利が侵害されていることがわかったら、可能な限り早く請求を行いましょう。

まとめ

ご自身が残す遺産について、特定の方に多くあげたいと考える方もいるでしょう。

その場合は遺言書にその旨を記載するか、生前贈与を行うといった方法がありますが、他の相続人の遺留分について留意しておくべきです。相続人であっても遺産相続ができない事態になれば、当然遺留分の請求がされます。

ご自身の死後に相続人や受遺者との間にトラブルが起きないように、遺留分制度をよく理解した上で財産分割の割合や方法を検討しましょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続財産には現金・預金の他に、有価証券、車、骨董品などが含まれます。

これらの遺産総額が基礎控除額を超えた場合には相続税の申告と納付が義務となります。

土地や建物の不動産も相続税課税の対象です。

ただし、相続不動産は相続税だけではなく、登録免許税や名義変更(相続登記)に係る費用を負担しなければなりません。

相続税

不動産も相続財産であり、相続税の課税対象です。

そのため、他の財産と合わせて遺産の総額が基礎控除額を超えるのであれば、相続税を払う必要があります。

基礎控除額は法定相続人の人数によって変わります。

子供が多いなどの家庭であれば、法定相続人の数が多くなり控除可能な額も上がります。

基礎控除額=「3000万円+(法定相続人の数×600万円)」で算出します。

法定相続人が配偶者+子供四人の家庭なら、基礎控除額は6000万円になります。

不動産は、相続税の評価方法が土地・建物とで異なります。

下記の通りの計算方法で評価額を出します。

原則として相続した土地の評価は「路線価」に面積をかけて価格を計算する「路線価方式」を採用します。もし、路線価が設定されていない土地であれば、土地の固定資産税評価額に一定倍率をかけて価格を算出する「倍率方式」を採用します。

路線価は国税庁HPの路線価図に掲載されています。倍率も同様で、評価倍率表に記載があります。詳しくは下記のリンク先をご覧ください。

相続した建物については、固定資産税評価額が評価額の基準になります。建物が被相続人の住宅であれば、相続税評価額は固定資産税評価額と同じです。貸アパートなどの賃貸用物件だった場合は、借家権割合が考慮され、評価額は更に下がります。

固定資産税評価額は、各市区町村が決めます。価格は3年ごとに見直され、公示価格のおよそ70%になるように調整されています。

固定資産税評価額を知りたいのであれば、各市区町村から届く固定資産税の納税通知書を調べましょう。

通知書が見つからない場合は、市区町村役場で固定資産税台帳を閲覧してください。

登録免許税

登録免許税は、不動産を新しく登記・登録する際に課される税金です。登記とは、所有権などの権利関係を公にする制度です。

不動産登記を行うことで土地や建物の所有者が誰にでもわかるようになります。

相続で被相続人の不動産を取得した場合においても、この不動産登記が必要です。

相続の場合の登記は相続登記と呼びます。

そして、登録免許税も課税されます。登録免許税を納付しないままだと、登記申請が却下されるので注意しましょう。

相続登記の際の登録免許税率は、「不動産の固定資産税評価額の0.4%」です。

固定資産税評価額が2,000万円の土地を相続登記する場合の登録免許税額は、2,000万円×0.4%=8万円となります。

固定資産税評価額は前述したように、納税通知書を調べるか、市区町村役場で固定資産税台帳を閲覧しましょう。

相続登記にかかる費用

相続登記の申請には、申請書のほか以下の添付書類が必要になります。

- 被相続人の出生時から死亡時までの戸籍(除籍、改製原戸籍)謄本

- 相続人全員の戸籍謄本と印鑑証明書

- 相続人全員の住民票の写し

- 遺産分割協議書(遺言書がない場合)

- 遺言書

戸籍謄本の取得や住民票の写しの発行には、数百円程度の費用がかかります。

被相続人の転籍が多い、相続人の数が多い等の場合、費用も高くなります。

また、代表者が全て用意するのであればまとまったお金が必要です。

なお、相続登記の申請手続きを専門家に依頼した場合、報酬費用がかかります。報酬の額は手続きの数や依頼の内容によって変動します。

また事務所によっても金額は異なるので、一度問い合わせをして、見積もってもらうと良いでしょう。

専門家に手続きを代行してもらうのであれば、他の相続手続きも合わせて依頼した方が全体的に手間が省けるのでお勧めです。

特に相続税の申告は時間がかかるので、代行してもらうと良いでしょう。

(相続税の申告が代行できるのは税理士のみです。注意してください。)

まとめ

相続で不動産を取得したとき、相続税だけでなく登録免許税もかかります。

相続税と比較すると微々たるものですが、登録免許税を支払わないと相続登記もできないので覚えておきましょう。

その他、相続不動産や相続のことで不明な点があれば、すぐに相続の専門家に相談されることをおすすめします。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続 では各相続人が「遺産をどのように引き継ぐか」選択することで、その後の手続き方法が変わります。

遺産の引き継ぎ方法は主に三つのパターンになります。

- 被相続人の通常の財産の他に、債務などのマイナスの財産も引き継ぐ

- 相続人の権利を放棄し、一切の財産を取得しない

- プラスの財産の範囲でのみ、マイナスの財産を引き継ぐ

このうち、最後の方法は「限定承認」といいます。

全ての相続権を放棄する「相続放棄」と違って、一部の遺産を相続できます。

今回はこの限定承認について解説いたします。

相続方法はどのように決定するか

(1)熟慮期間内に手続きをするかどうか

どの方法で財産を引き継ぐか、それを選択するには熟慮期間内に手続きをしなければなりません。

熟慮期間はその方が「相続が開始されたこと」と「自身が相続人であること」を認識した翌日から3ヶ月以内です。

この熟慮期間内に手続きをしないと、自動的に単純承認を選んだことになり、通常通り相続財産を取得することになります。

なお、熟慮期間は財産整理に時間がかかる(被相続人が多方面に借金を抱えている、財産評価に時間がかかるものが多い)等、相応の理由がある場合は、延長も可能です。延長の判断は最終的に家庭裁判所が行います。

(2)法定単純承認に該当するかどうか

熟慮期間内が過ぎれば、自動的に単純承認が選択されますが、期間内でも「財産を処分する」等の特定行為をすると単純承認が成立してしまいます。

このルールは「法定単純承認」と言います。

成立したら、相続放棄も限定承認も選択できません。

限定承認とは

限定承認とは、遺産の範囲内において借金を相続する方法です。

例えば、分割後に相続するプラスの遺産が2,000万円で、借金等のマイナスの遺産が3,000万円の場合、プラスの遺産である2,000万円分しか債務を負わなくて良いことになります。これにより遺産と借金を相殺してゼロにすることが可能です。

限定承認と相続放棄の違い

限定承認も相続放棄も、「自身のための相続開始があったことを知ってから3ヶ月以内」の熟慮期間内に手続きしなければならない点は同じです。しかし、限定承認は「相続する」選択肢の1つであるのに対し、相続放棄は「相続しない」選択肢ということで、その手続きの方向性は全く異なります。

また、相続放棄はプラスもマイナスの遺産も全て相続せずに相続権を放棄することですが、限定承認はプラスの遺産の限度分のみマイナスの遺産を相続するので相続権は残ります。

つまり、残したい財産は限られた範囲で残せる部分も限定承認の特徴です。

限定承認のメリット

(1)相続権が残る

限定承認では相続権が残ります。

そのため、あとからプラスの財産の方が多かったことが発覚した場合でも、借金を精算すれば余剰分の財産は引き継ぐことができます。

財産調査が不十分で債務超過しているかどうかがわからない場合、有効な手段と言えるでしょう。

(2)住宅など不動産を確保できる

遺産の中に自宅などの不動産があって限定承認を行った場合、債務分を弁済できなければ不動産は換価処分となりますが、相当する金銭を支払うことができる場合、換価処分を免れ、手元に残すことが可能です。

不動産買取が可能な程度の資力が求められますが、相続放棄の場合では対象の不動産を確保できません。

(3)先買権

先買権は不動産が競売にかけられたときに優先的に購入できる権利のことです。

限定承認をした相続人に対してこの先買権が認められるため、重要な不動産を取り戻すチャンスができます。

デメリット

(1)手間がかかる

相続放棄は個人で手続きが完結しますが、限定承認は相続人全員でする必要があります。

裁判所への申し立ては相続人全員の戸籍謄本が必須で、手続きも相続人全員の合意が必要です。

もし、反対する相続人が一人でもいる場合は、手続きができません。

裁判所に申請が受理された後も、裁判所の手続きに従って債務を清算する必要があるので相続放棄と比較して、手間と時間が大幅にかかります。

(2)譲渡所得税が課税される

限定承認を行うと、相続手続き開始時点で、被相続人が全ての財産を相続人に時価で売却したものとみなされるので、譲渡所得税がかかります。

譲渡取得税は,譲渡価格(相続開始日の時価)から取得費、譲渡費用を引いた額に課税されます。

課税されるものは、古くから所有している不動産が中心となります。

(3)相続税の各種減税制度を受けることができない

限定承認をすると、居住用不動産に関する相続税の控除制度である「小規模宅地等の特例」を受けることができません。

よって、単純承認を選択し、マイナスの財産を別個に相続して返済をした方が、結果的に得になるケースもあります。

まとめ

相続開始後、相続放棄や限定承認の手続きをしなければ、単純承認が成立し、故人の遺産をそのまま相続することになります。

しかし、単純承認では借金等も引き継ぎますから、相続で損をしないためにも遺産全容を早期に明らかにするべきです。

熟慮期間は限られるので、適切な相続方法を選択できるように準備しておきましょう。

熟慮期間内の手続きは基本的に取り消し不可なので、慎重な判断が求められます。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続における財産調査は、相続手続きに大きく影響するため、可能な限り迅速に進めないといけません。

また、漏れがあるといけないので正確性も同時に求められます。

本コラムでは、相続財産調査の必要性と各財産の具体的な探し方について説明いたします。

財産調査はどうして重要なのか

(1)相続放棄を判断するための指標となる

相続が開始後、相続人は単純承認、限定承認、相続放棄のいずれかの相続方法を選択することになります。

単純承認とは、故人の現金や預貯金、不動産やローンなど、プラス財産もマイナス財産もすべて引き継ぐことです。

限定承認とは、プラスの相続財産の範囲で債務も受け継ぐことです。

例えば、相続財産が、1,000万円の土地と、1,500万円の借金だった場合、債権者に土地と同額の1,000万円を支払えば、土地を取得することができます。

相続放棄は相続の権利を手放す行為のため、被相続人の財産一切を引き継ぎません。

なお、限定承認および相続放棄は「自己のために相続開始を知ったときから3ヶ月以内」という熟慮期間内に家庭裁判所に申述しなければなりません。

その判断をするためには、相続財産の全容を明らかにする必要があります。

マイナスの財産が多ければ、相続放棄を選択する材料になるからです。

ただし、熟慮期間があるので、財産調査はスピーディーかつ正確に行わなければなりません。

(2)正しい相続税申告をするため

相続税申告には正確な税額計算が求められます。

それには財産全容を明らかにした上で、不動産や株式などの財産を正しく評価しなければなりません。

不動産や株式の相続税評価方法はそれぞれ方法が異なります。

不動産であれば、土地には路線価方式や倍率方式が採用され、建物には固定資産税が評価基準となります。

株式は上場株式の場合、相続開始日の終値(おわりね)を基準に評価額を算出します。

非上々株式の場合、市場価格が存在しないので、評価は少し複雑になります。

ここで言いたいのは、預貯金と違ってこれらの評価には時間も手間もかかるということです。

つまり、早い段階で遺産内容を明らかにしていないと、相続税申告も間に合わないということです。

相続税申告期限は、相続開始を知った日の翌日から10ヶ月以内です。

期限を過ぎれば、加算税などのペナルティが課せられます。

預貯金の探し方

被相続人の預貯金の探し方ですが、まずは被相続人がどの金融機関を利用していたか調べます。

全ての支店にある故人の口座を調べてもらえますから、まずは亡くなった方が利用していた金融機関を特定しましょう。

通帳、キャッシュカード、郵便物が見つかれば、特定は容易です。

特定できれば、残高証明等を発行してもらえます。

ただし、手続きには、被相続人の死亡や請求者(相続人)との関係を示す書類(戸籍や除籍謄本など)が必要です。

金融機関によって他の必要書類は異なるので、事前確認を必ずしましょう。

手続きをするのが面倒だという方は専門家に代行してもらいましょう。

専門家に代行させたほうが、慣れている分手続きもスムーズです。また、時間の短縮にもなります。

相続不動産を探す方法

(1)最初に納税通知書を確認

被相続人が不動産を所有していたなら、「固定資産税」「都市計画税」がかかるので、4月から6月ごろに「納税通知書」が役所から送られていたはずです。

納税通知書には不動産の地番や家屋番号が記されているので、故人の自宅を探してみましょう。

(2)権利証・登記識別情報の確認

私道など、一部の不動産は納税通知書に記載されません。

その際は、権利証もしくは登記識別情報通知を探します。

どちらも不動産の権利等を取得した場合に発行されますが、取得時期によってどちらが発行されるか変わります。

(権利証は現在、廃止されています。)

(3)名寄帳の写しで確認

不動産がある場所=市区町村が判明している場合、管轄の市町村役場で、「名寄帳(なよせちょう)」の写しを請求しましょう。

名寄帳は市区町村管理の課税台帳であり、該当地区の不動産情報が記載されています。

名寄帳の良い点は、私道のような非課税不動産も載っている上、共有名義での物件も把握できる点です。

(納税通知書では共有名義の不動産は確認できません。)

名寄帳の写しを取得したら、役場にて「固定資産評価証明書」も請求します。

固定資産評価証明書とは、所有不動産の価値の目安を記したものです。

不動産の名義変更の際の添付書類でもあるので、取得しておきましょう。

(4)法務局で登記簿謄本(登記事項証明書)を取得する

いずれかの方法で、地番か家屋番号を特定できたら、法務局で登記簿謄本を発行してもらいます。

登記簿謄本を発行する目的は、故人が本当にその不動産の所有者であるかどうかを確認するためです。

所有者であれば、その人の名前と住所、取得原因や年月日が記載されているはずです。

美術品や車などの動産の探し方

美術品や車といった動産は被相続人の自宅に保管されている場合が多いですが、稀に貸金庫等に保管されている場合もあります。

貸金庫の存在が確認された場合は、漏らさないよう注意しましょう。

他にも貴金属なども相続財産になります。

価値の低いものは他の財産とまとめて良いですが、価値の高いものはリスト化しておき、専門の業者に鑑定を依頼しましょう。

債務の探し方

マイナス財産の大きさは、相続放棄や限定承認を判断する指標になるため、こちらも重要です。

債務については、被相続人の自宅に督促状や返済の明細書、消費者金融のキャッシュカードがないか調べます。

また、各信用情報機関(CIC・JICC・JBA)に対して、被相続人の信用情報の情報開示を求めて、過去のローンやキャッシングの契約等を把握する方法もあります。

まとめ

遺産の全容を明らかにする財産調査は相続でとても重要です。

相続放棄をするかどうかの判断もそうですし、正しい相続税申告をするためにも必要です。

解説した通りの方法で、ご自身で調査することもできますが、時間も手間もかかるので、専門家に任せてしまうのも良いでしょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。