遺言書にもいくつかの種類がありますが、その中でも確実に遺言を残す方法として、広く利用されているのが「 公正証書遺言 」です。

この公正証書遺言は、個人(もしくは法人)からの嘱託により、公証人がその権限に基づいて作成するため、書き損じや抜け漏れなど、不備による無効のリスクがありません。

加えて原本も、役場に保管されるので、紛失も防げます。

このような点から、安全に遺言書を残せるので、多くの方が利用するのです。

なお、公正証書遺言は、作成時に二人の証人を必要としますが、証人は家族や友人など誰でもなれる訳ではありません。

公正証書遺言とは

自筆証書遺言は自筆(一部、PCで作成可能)で作成しますが、公正証書遺言は、公証役場にて公証人に作成を代行してもらいます。

※公証役場とは、法務省管轄の役所で、公正証書の作成、私文書の認証を行います。全都道府県に置かれています。

公正証書遺言の特徴は以下の通りです。

- 公証役場で公証人と内容について打ち合わせをした後、公証人が代理で作成する

- 公証人が作成するので、様式不備によって遺言書が無効にならない

- 相続開始後の検認も不要

- 二名以上の証人の立会いが必要

- 遺言書の原本は公証役場にて保管される

- 遺言書の作成費用がかかる

公正証書遺言最大のメリットは公証人が作成するので、不備による遺言書無効のリスクが無くなる他、原本が公証役場で保管されるので、紛失や第三者による文書改ざんの心配も不要です。

加えて、相続開始後の検認も不要です。

遺言書の検認は、全ての相続人に遺言書の存在と内容を認知させる手続きで、偽造や変造防止の目的があります。

(遺言書が有効か無効かを判断するものではありません。)

良い部分が目立つ公正証書遺言ですが、デメリットもあります。

それは作成に手間がかかることです。

公証役場へ突然行ってもその日のうちに遺言を作ってくれることはありません。

事前にどういった内容の遺言にするのか等、打ち合わせをしておかなくてはなりません。

また、証人を用意しなくてはならないので、その分の手間もかかってしまいます。

加えて、作成費用もかかります。費用は遺言書に記載する財産の合計額によって変わります。

作成の流れ

作成は以下の流れを組みます。

- 証人2名の選定

- 公証人との打ち合わせ

- 遺言者の本人確認、口述と意思確認

- 遺言者と証人2名の署名捺印

- 公証人の署名捺印

- 遺言書の完成・保管

(1)証人2名の選定

公証役場での遺言書作成には、2名の証人の立ち合いが必要です。

証人は、遺言が間違いなく本人のものであること、遺言者の意思と正常な判断のもとで作られていることを証明する役割があります。

(相続開始後に、裁判で有効な遺言であることの証言を求められることもあります。)

そのため、事前に証人を集めておきましょう。

ただし、以下の人は証人になれません。

- 未成年者(現行法では18歳)

- 推定相続人、受遺者、それらの配偶者や直系血族

- 公証人の配偶者、4親等内の親族、書記および使用人

遺言者の配偶者やその子供は、公正証書遺言の証人になれません。

これは証人が相続において、利害関係の無い第三者でなくてはならないからです。

遺言者の親類はほとんど証人になれないと考えましょう。

もし、ご自身の周りに証人になれそうな人がいない場合は、士業や公証人役場に依頼して証人となってもらうことも可能です。

(2)公証人との打ち合わせ

証人が用意できたら、公証人と遺言書の内容について事前に打ち合わせを行います。

打ち合わせには、以下の資料等が必要になります。

- 財産目録

- 不動産の登記簿謄本、固定資産評価証明書

- 遺言者と相続人の続柄が記された戸籍謄本

- 相続人以外に遺贈する場合は該当する受遺者の住民票

(3)遺言者の本人確認、口述と意思確認

本人確認には印鑑登録証明書と実印を用います。

意思確認は遺言者が遺言書内容を口述で読み上げた後に行います。

(4)遺言者と証人2名の署名捺印

遺言者が署名と実印での捺印した後、証人2名が署名および捺印します。

障害等で遺言者による自書が不可能な場合には、公証人に代筆してもらうこともできます。(その場合は打ち合わせの段階で了承を得ておきましょう。)

(5)公証人の署名および捺印

公証人も署名捺印をすれば遺言書は完成です。

(6)遺言書の完成・保管

完成した公正証書遺言は三つ作成されます。一つは原本となり、公証役場に保管されます。

残りは正本および謄本として遺言者のものとなります。(遺言者の希望で増やしてもらうこともできます。)

遺言者が亡くなって相続が開始されたら、相続人が最寄りの公証役場で遺言書の内容を確認し、相続手続きをおこないます。

まとめ

遺言書の中でも確実に遺言を残す方法として、広く利用されているのが「公正証書遺言」です。

メリットの多い、公正証書遺言ですが、作成に手間がかかるので注意しましょう。

また、証人は誰でも良いわけではないことにも留意しましょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

被保険者の死後に遺族に支払われる 死亡保険金 には一定の非課税枠が設けられているので、これを利用した相続税対策が可能です。

このページでは死亡保険金を利用した相続税対策の仕組みやメリットについてもご紹介いたします。

死亡保険金はみなし相続財産

保険金とは、被保険者に死亡や入院、通院といった対象事柄が生じた際に、保険金が支払われるサービスです。

保険金の支払い先は契約者が設定した受取人です。

保険金の中でも、被保険者が亡くなった後に支払われるものが「死亡保険金」です。

死亡保険金は本来、相続財産ではありません。

しかし、契約者の死によって金銭が取得される部分が通常の相続財産と同じであるとされ、「みなし相続財産」として、相続税が課税されます。

みなし相続財産は民法では相続財産扱いではないものの、相続税法上で相続財産とされるのです。

みなし相続財産に当たる主なものは死亡退職金や死亡保険金以外にも信託受益権、低額の譲受、債務の免除、定期金などがあります。

死亡保険金の非課税枠

死亡保険金が他のみなし相続財産と違う点は、一定の非課税枠が設けられている所です。

これは死亡保険金や死亡退職金のみが持っている特別な部分です。

非課税金額は以下の数式で算出されます。

例えば、夫婦2人と子ども2人の4人家族がいたとします。

夫が亡くなった後、妻が2,000万円の保険金を得た場合、死亡保険金の非課税額は500万円×3人=1,500万円となり、元々の保険金2,000万円から差し引けば、課税対象額は500万円となります。

死亡保険金を活用するメリット

(1)受取人だけで手続きができる

前述した通り、死亡保険金は通常の相続財産ではないので、分割の対象ではありません。

また、受取人固有の財産なので、受取人のみでの支払い手続きが可能で、他の相続人の合意を得る必要もありません。

(2)遺留分を侵害しない

法定相続人が最低限の相続財産を取得する権利を「遺留分」といいます。

先ほども述べましたが、死亡保険金はそもそも分割するものでもないので、遺留分の対象外です。

よって、その保険金額に対して侵害請求を受けることはありません。

(3)相続放棄しても受け取れる

死亡保険金は受取人本人が相続放棄していても受け取ることができます。

(これも通常の相続財産ではないという理由からです。)

加えて、非課税額についても影響はなく、一部の人が相続放棄をしていても数式の法定相続人数に含んで計算しても良いのです。

例えば、夫婦2人と子ども2人の4人家族で、子供の一人が相続放棄しても、非課税枠は500万円×3人=1,500万円から変わりません。

ただし、相続放棄した人が保険金の受取人だった場合は、非課税枠自体が使えなくなってしまいます。

(4)口座凍結の心配もなく早期に受け取れる

相続開始すると、被相続人の銀行口座は凍結されますが、死亡保険金は1週間程度で問題なく受け取りが可能です。

口座の凍結を解除するには多くの時間と手間が必要になります。

また、相続財産内容によっては、多額の相続税がかかり、納付額(現金)を用意することが困難なケースもあります。

その点、早期に資金を受け取れる死亡保険金はメリットがあります。

通夜や葬儀の準備も安心して行うことができます。

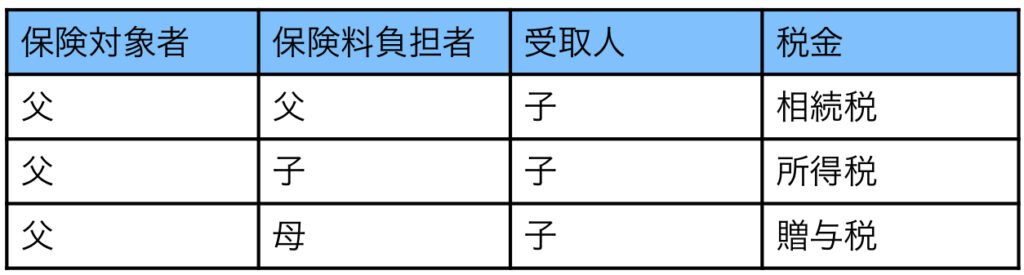

保険料負担者の設定によって税金が変わる

死亡保険金には、被保険者、保険料負担者、保険金受取人の三者の関係によってさまざまな契約形態があります。

契約形態によって、死亡保険金に相続税ではなく贈与税や所得税が課税され、相続税対策として機能しない場合もあります。

もし、保険料を被相続人以外が負担していた場合、以下のように課税される税金の種類が変わります。

課される税金が相続税でなくなると、非課税枠も利用できなくなってしまいます。

※以下は父親が被相続人で、妻と子が相続人の場合を想定しています。

死亡保険金の非課税枠を活用するのであれば、契約形態については十分に注意してください。

まとめ

相続における節税対策に絶対的な正解はありません。相続時の家族状況や遺産内容によって、取るべき手段が変わってくるからです。

確実な節税をしたいのであれば、専門の税理士に相談することがベストです。

節税対策はもちろん、相続税の申告も代行できるので、安心です。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

相続税対策として活用される「生前贈与」。

しかし、前回のコラムで述べた通り、生前贈与の非課税枠は将来的に使用できなくなる可能性があります。

そのため、生前贈与の利用は早めにするべきです。

ただし、やり方を間違えると税務署から贈与を否認されて、相続税が課税されてしまう怖れもあります。

生前贈与には成立要件があり、以下のポイントを意識しておかなくてはなりません。

- 贈与側と受贈側の双方の意思表示

- 贈与を受けた側が財産を自由に使える

- 贈与者が亡くなっても、受贈側が贈与行為を証明できる

贈与は契約行為ですので、受け取る側が贈与について知らなかったり、了承していなければ無効となります。

必ずお互いの合意の上で行わなければなりません。

また、受け取った財産は受贈者が自由に利用できるようにしておきます。

例えば、贈与金を管理する口座の通帳も印鑑も親が持っていて、子供がおろせないといった状況では、その口座は実質的には親のものと見なされます。

親のものであれば、贈与はなかったものとなり、相続時に相続税の対象となります。

対策1:贈与の度に契約書を作成

お互いの合意があれば贈与は成立するので、原則として契約書は不要です。

では何のために契約書を用意するかというと、贈与者が亡くなった時に、客観的に贈与があった事実を証明するためです。

贈与者がいなくても、証拠の書類があれば、税務署も贈与を否定できません。

よって、贈与の度に契約書を作成しましょう。

なお、贈与契約書の書式は決まっていません。

しかし、以下の項目は書類に記載した方が良いでしょう。

- 贈与者および受贈者の署名と押印

- 贈与する財産の内容

- 贈与の条件

- 贈与の方法

実印でなくとも贈与契約書は有効ですが、信頼性が高まるので契約書には実印を押印することを推奨します。

また、確定日付を取ることも良いでしょう。

確定日付とは変更のできない確定した日付のことで、その日にその証書が存在していたことを証明するためのものです。

確定日付は一件について700円にて公証人役場で押してもらうことができるので、可能な場合は手続きをしましょう。

対策2:毎年同額の贈与は避ける

毎年同じ額を渡していると定期贈与とみなされるリスクがあります。

定期贈与とは毎年一定の金額を贈与することがあらかじめ決まっている贈与です。

(1,000万円を100万円ずつに分けて10年間贈与するという取り決めで、贈与を行った場合などが該当します。)

暦年課税方式では年間110万円まで非課税となります。

しかし、毎年同じ110万円を同じ日に贈与し続けると定期贈与の契約関係があると見なされて課税対象となる場合があります。

よって、贈与を行う日程や金額については、できる限り変更してください。

対策3:受贈者側が通帳や印鑑の管理を行う

贈与の成立要件として、贈与した財産は受贈者が自由に使えなければなりません。

そのため、預貯金を子供や孫に贈与する場合、通帳や印鑑は受贈者側で管理しましょう。

もちろん口座の名義も受贈者のものにしてください。

対策4:通帳の運用は受贈者が行うこと

受贈者名義の口座にお金が振り込まれても、そのお金が長い間手付かずの場合、実質の所有者は贈与側ではないかと疑われる場合があります。

そのため、生前贈与を行う際には、受贈者が現在運用している口座に振り込む方が良いと言えるでしょう。

受贈者が頻繁に引き落としや預金を行う口座であれば、贈与者の管理を疑われることもありません。

対策5:あえて納税を行い証拠を残す

毎年の非課税枠110万円をわざと超える金額の贈与を行って、少額の贈与税を納税することも一つの対策です。

贈与税申告の手間と支払いは発生しますが、税務署に対して贈与の証拠を残すことになるからです。

ただし、贈与税の申告と納税を行ったからといって、絶対的に生前贈与が認められるわけでもありません。

前述した成立要件が守られていない場合は、贈与が否認されます。

この方法は、あくまで対策の一つであるということです。

なお、贈与税の申告書提出の際には贈与契約書のコピーを添付しましょう。

贈与契約書が生前贈与の際に作成されたものであるという証明になります。

まとめ

生前贈与を税務署に否認されない方法について解説いたしました。

生前贈与は相続税対策として取り組みやすい手段ですが、無効になってしまうケースも少なくありません。

もし、生前贈与が否認されると、多額の相続税が課税されてしまうので、かえって損をすることになってしまいます。

合意はあったか、受贈側が自由に使えるのか、何よりその行為が贈与であったか証明できるのか、諸々の要件をクリアするために正しい方法で行いましょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

– 生前贈与 は今後使えなくなるのか –

生前贈与はその年の1月1日から12月31日までに贈与で得た金額の合計が110万円以下の場合、非課税となる制度です。

1年ごとに非課税枠が更新されるので、相続税対策として多くの方に利用されています。

しかし、近年ではその生前贈与の非課税枠が「使用できなくなる」と言われています。

きっかけは、2020年に発表された税制改正大綱。

その中で、相続税と贈与税の仕組みの見直しが言及されたことに拠ります。

続く2021年度の税制改正でも明確な見直し案が盛り込まれなかったものの、贈与税にはしっかりと触れられており、いつ具体的な改正に踏みこんでもおかしくないといった状況です。

生前贈与とは

まず生前贈与という制度を、今一度おさらいしておきましょう。

生前贈与とは、贈与者の存命の内に財産を特定の誰かに渡すことです。

渡すのは配偶者や子供だけでなく、友人や会社の同僚等、贈与者が好きに選べます。

財産の一部を生前に移動させておけば、相続時の財産総額も減るので、相続税の節税になるわけです。

しかし、生前贈与も一定の金額を超えれば、税金が課されてしまいます。

生前贈与は贈与税の課税方式によって以下の2つに分かれます。

(1)年間110万円まで非課税の暦年贈与

1月1日~12月31日まで年間の贈与合計額が110万円以内なら、贈与税は非課税です。

これは「暦年贈与」もしくは「暦年課税制度」とも呼ばれます。

110万円を超える場合は贈与税が課税され、受贈者が翌年の2月1日から3月15日までの間に申告と納付を行います。

(2)相続時精算課税

相続時精算課税は60歳以上の両親や祖父母から18歳以上(成年者)の子や孫へ贈与を行う場合に適用できます。

合計2,500万円まで贈与税が非課税になります。(超過分には一律20%の贈与税が課税となります。)

非課税額が大きいですが、相続の際に贈与財産に対して相続税が課税されます。

(贈与税が支払われている場合、その分は相続税額から差し引かれます。)

この課税方式は、税金支払いを相続時に先送りしているだけの面もあり、節税対策として扱うにはデメリットが大きいと言えます。

生前贈与に関する動きとは

生前贈与制度が変わると言われるようになったのは、2020年に発表された「税制改正大綱」にある文章が記載されていたことに始まります。(文章は要約しています。)

“このような諸外国の制度を参考に、今後は相続税と贈与税をより一体的に捉えて課税する観点から格差の固定化防止等に留意しつつ、資産移転の時期の選択に中立的な税制の構築に向けて、本格的な検討を進める”

この文章をもっと簡易的にすると、「将来的に納税者の格差をもっと無くしたいので、贈与税・相続税の課税を見直す」という内容になります。

日本以外の国を見てみると、資産を移動させるタイミングに関係なく、一定期間の相続や贈与に関しては累積課税できる制度があり、税負担の回避をできる限り防止する仕組みが設けられています。

例えば、ヨーロッパのフランスでは、生前贈与加算(相続開始前の一定期間の贈与を相続税課税価格に加算する規定)の年数が10年以上とされています。

また、アメリカでは、遺産課税方式を採用しています。これは、過去全ての贈与額合計額が相続時に課税対象となります。

要するにアメリカは生前贈与による非課税枠を設けていません。

「諸外国の制度を参考にする」と税制改正大綱の中で述べているため、「生前贈与加算年数の変更(3年よりも期間を広げる)」もしくは「生前贈与の年間非課税枠を無くす」という措置が取られる可能性が高いと言えます。

「相続税と贈与税をより一体的に捉えて課税する」というのは、相続で財産を渡しても、贈与で財産を渡しても、かかる税金の額を同じにするということで、生前贈与での節税効果を無くすことになります。

節税を考えるなら早めの対策を

あくまで今は検討段階ですから、いつ生前贈与制度がなくなるかはわかりません。

ただし、早ければ2022年の年末に具体案が発表されて、翌年に新制度が実施される可能性もあります。

そのため、生前贈与による節税をお考えの方は、早めに行動するべきでしょう。

できれば、相続税専門の税理士への相談をお勧めいたします。

まとめ

相続税と贈与税の一体化の具体的な内容も、始まる時期についても未だ不明確です。

本コラムの内容は、あくまで予想ですので、その点はご留意ください。

ただし、相続税と贈与税が一体化されていく方向は確実なので、法律の改正を見据えて、早い段階から対策を行うことは大切です。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

– 相続税 と 贈与税 はどちらがお得か –

贈与税は個人間でお金や不動産、株式といった財産を譲渡した場合に生じる税金です。

申告と納付は財産をもらう側が行います。

1年ごとに110万円までという基礎控除が設定されていますが、贈与税の税率は高めになっています。そのため支払うと損と思われる方が多く、相続税対策に生前贈与を用いる場合は出来る限り、非課税枠内におさめる方が良いと考えられがちです。

確かに贈与税の税率は高いですが、贈与税を支払うことが損かと言えば、そうでもありません。むしろ、贈与税をあえて支払った方が相続税と合わせたトータルの税額が安くなる場合もあるのです。

相続税とは

相続税は相続財産をもとにかけられる税金です。

支払い義務があるのは財産を取得した相続人や受遺者です。

相続税には基礎控除「3,000万+法定相続人×600万円」があります。これは贈与税の控除よりも高額です。

よって、相続人が2人で、それぞれ1,000万円ずつ相続する場合、基礎控除以下なので相続税はかかりません。しかし、被相続人の生前に、それぞれ1000万円ずつ贈与によって金銭を得た場合は、一人当たり約231万円の贈与税がかかります。

こうした理由から相続税の方が得だといわれます。

なお、相続税申告には期限があり、「被相続人が死亡したことを知った日の翌日から10カ月以内」に行う必要があります。(納付に関しても同様です。)

たとえば1月1日に被相続人が亡くなって、相続人が即日亡くなったことを知った場合、期限はその年の1月1日(土日祝の場合は、その翌日)となります。

10ヶ月と聞くと長い期間のように見えますが、葬儀や法事、そのほかの手続き、遺産分割協議なども考えると実はほとんど余裕がありません。そのため、早期に準備を進めるべきです。

贈与税とは

生前贈与とは、生前に財産を特定の誰かに渡す行為です。渡す相手は配偶者や子供や孫の他に、友人等でも構いません。

生前のうちにある程度の財産を移譲しておけば、相続遺産も減るので、相続税の節税になります。ただし、一定の金額を超えた場合は、贈与税が課税されます。

贈与税は相続税とは課税率が異なり、場合によっては多額の税金を支払うことになります。

そのため、生前贈与を節税対策に用いる場合は、想定される相続税と贈与税を実際に算出し、贈与する金額・回数(年数)を調整した方が良いと言えます。

なお、贈与税申告の期限は、贈与がされた翌年の2月1日〜3月15日の間です。納付期限も同じで、どちらも贈与を受けた方(受贈者)が行います。

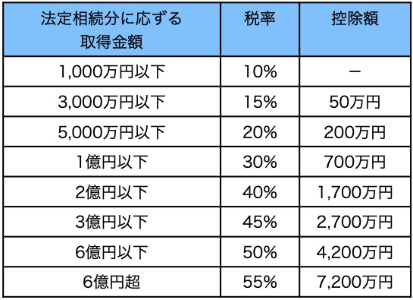

贈与税と相続税

贈与税と相続税の税率は上記の通りです。単純に税率だけを比較すると、贈与税の方が遥かに高いことがわかります。

ただし、『税率が高いからと言って贈与税を払う方が損』ということにはなりません。相続税と贈与税では、前提となる考え方がまったく違うからです。

生前贈与は一括贈与が前提ではない

相続税と贈与税は、財産を取得した際にかかる点は同じですが、前提条件は異なります。被相続人の死亡後に財産を一括取得するのが相続ですが、生前贈与は財産を小分けにして渡すことが前提であり、そのために年間の非課税枠も設けられているのです。

よって、贈与税が相続税と比較して損か得かという議論は、単純な税率ではなく、贈与ごとの負担率を見なければなりません。

以下は、特例贈与(祖父母や父母などの直系尊属から20歳以上の子どもや孫への贈与等)に該当しない一般の贈与に対する実効税率です。

贈与金額110万円 →税額0万円(実効税率0.0%)

贈与金額200万円 →税額9万円(実効税率4.5%)

贈与金額300万円 →税額19万円(実効税率6.3%)

贈与金額500万円 →税額53万円(実効税率10.6%)

贈与金額1,000万円 →税額231万円(実効税率23.1%)

贈与金額2,000万円 →税額720万円(実効税率36.0%)

贈与金額3,000万円 →税額1,220万円(実効税率40.7%)

贈与金額5,000万円 →税額2,220万円(実効税率44.4%)

贈与金額10,000万円 →税額4,720万円(実効税率47.2%)

こうしてみると、小分けされた金額への負担税率はそこまで高くないことがわかると思います。相続税の最低税率は10%ですが、それを超えるのは500万程度の贈与を行った場合です。

つまり、相続時に基礎控除を超えて相続税がかかる場合は、贈与税をある程度支払って財産を移動させた方が得になるケースもあるということになります。

税金を安くするにはケースごとの対応が必要

前提条件と負担率を考慮すれば、贈与税を支払った方が得になるケースもあるということがわかりました。ただし、相続税の税率も財産額によって変わってくるので、全てのケースに当てはまるわけではありません。

税金を少しでも安くしたいのであれば、相続税率よりも低い贈与税率に相当する金額(分岐点)を算出して、贈与の計画を立てるべきです。

- 現状分析(家族構成や所有財産から相続の状況を推測)

- 予想される相続税の税率を計算

- 贈与金額と現実的な贈与回数を検討

ご自身でシミュレートするのが大変な場合は、専門である税理士に相談することをお勧めいたします。

まとめ

税率が高めに設定されてある贈与税ですが、支払ったら損というわけでもありません。

生前贈与を節税対策に用いる場合は、想定される相続税と贈与税を実際に算出し、贈与する金額・回数(年数)を調整していけば、トータルの税金は安くなるのです。

実際のシミュレーションは専門である税理士に、是非相談してください。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

– 生前贈与の金額が一定額になると、 贈与税 がかかります –

生前贈与とは生前に自分の意思で他の人に財産を渡すことを言います。

贈与は契約行為でもあるので、相手方にも受諾がなければ効力は生じません。

贈与があった場合は、財産を受け取った方が贈与税を納める必要があります。

生前贈与については、以前のコラムでも解説しているので是非一読ください。

贈与税とは

贈与税は、贈与を受けた方(受贈者と言います)が支払う税金です。

と言っても、全ての贈与行為に課されるわけではありません。

通常、贈与では1年間に110万円まで非課税枠(基礎控除)が設定されています。

そのため、この金額を超える場合に贈与税が課税されるのです。

なお、贈与者から財産を受け取った場合以外にも、生命保険や損害保険の保険金を掛金負担者以外の人が受け取る場合や、時価相場よりかなり低い値段で不動産を譲ってもらう場合にも、贈与税がかかる可能性があります。

贈与税の申告対象者

既に述べましたが、贈与税の申告と納付は財産を受け取った方が行います。

贈与税の申告と納税は、原則、贈与があった年の翌年2月1日から3月15日までに手続きをしなければなりません。

期限までに手続きを怠った場合は、無申告加算税や延滞税等のペナルティーの税金が発生します。

余計な税金を取られないためにも、余裕を持って申告と納付を終わらせましょう。

贈与税の申告対象者は以下のいずれかになるので、自身が申告義務者かなのかどうかきちんと押さえておきましょう。

- 年間で受け取った財産金額が110万円を超える

- 相続時精算課税制度の適用を受ける両親や祖父母から贈与があった

- 住宅取得等資金の贈与やおしどり贈与等、特例制度を利用した

勘違いしやすいですが、年間の非課税枠は1人の人が年間に受け取るものとして設定されています。

つまり、父親と母親からそれぞれ110万円ずつの財産を受け取った場合は、非課税枠を超える贈与として、贈与税の申告と納付が必要になります。

また、生前贈与には通常のものの他に、条件を満たすことによって高額の非課税枠が活用できる特例制度があります。

それらを利用する場合、贈与額が非課税枠内であっても、申告は必須となるので注意してください。

相続時精算課税制度については以前のコラムで解説しています。

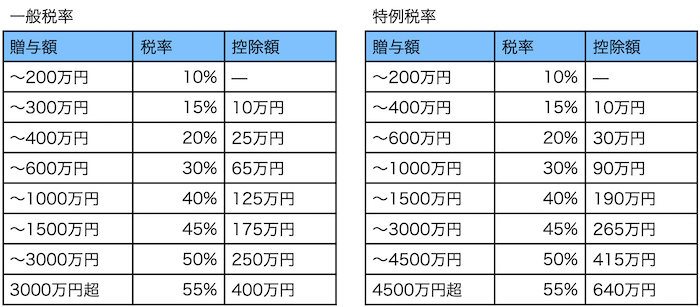

贈与税の税率

贈与税は以下の計算式で算出します。

贈与税は贈与された財産額にかかるのではなく、贈与財産から基礎控除額である110万円をさし引いた金額にかかります。

税率と控除額は贈与財産額によって以下のように変わります。

※上表の贈与額は基礎控除を差し引いた後の金額になります

税率は金額が大きいほど高くなる累進課税方式が採用されています。(相続税も同じです。)

なお、税率は「一般税率」と、「特例税率」に分かれます。

特別税率とは贈与者が受贈者の両親や祖父母など直系尊属で、受贈者が成人以上である場合に適用となります。

贈与税申告の流れ

(1)贈与税額の算出

贈与税申告にはまず財産評価をして、贈与税がいくらになるのか計算します。

評価は贈与がされた時点のもので行うので、土地であれば贈与が行われた日の路線化を調べます。

(路線価が設定されない地域であれば、倍率を調べます。)

この評価方法は相続税評価と同じです。建物なら固定資産税評価額を調べて金額を算出します。

上場株式が贈与された場合は取引所が公表した課税時期の最終価格を調べて評価します。

(2)申告書の作成・必要資料の準備

贈与税がわかったら、申告書を作成していきます。

申告書は、特例制度を利用した時には追加で作成しなければならないものがあります。

例えば、住宅取得等資金の非課税制度を利用する場合、第一表の他に記入用紙が増えます。

(通常の贈与税申告なら、「第一表」のみの記入となります。)

そして、必要資料も申告内容に応じて異なります。

通常の生前贈与の贈与税申告なら、受贈者の戸籍の全部事項証明書もしくは一部事項証明書が必要ですが、特例制度利用の場合、贈与者・受贈者の戸籍の附票の写しや贈与者の住民票、住宅購入に関する証明書類などが追加で求められます。

(4)税務署へ

申告書を作成し、そのほかの資料がまとまったら税務署へ出向いて手続きを行います。

手続きを行うのは「受贈者住所を管轄している税務署」です。

なお、窓口まで行くのが難しい場合は、郵送で書類を送ったり、国税電子申告・納税システム(e-Tax)を利用して申告を行っても構いません。

ただし、システムを利用するには利用者識別番号の取得をしなくてはなりません。

まとめ

贈与税について詳しく解説いたしました。

相続税と同様に、贈与税の申告と納付にも期限があるので、余裕を持って手続きをしましょう。

税額計算がわからない、申告に不安があるという場合は、税理士に申告を代行してもらってください。

報酬は生じますが、ご自身でやるより間違いがありませんし、時間の節約にもなります。

相続税に関する相談もできるのでまずは一度相談してみましょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

前回のコラムでもご紹介しましたが、 生前贈与 には課税方式の違いによって二つの制度があります。

相続時精算課税制度はそのうちの一つで、2,500万円まで非課税となるものです。

非課税金額が高いのでお得に見えますが、デメリットも多く、活用する場合には注意が必要です。

今回のコラムでは、相続時精算課税についてより詳しく解説していきます。

相続時精算課税制度とは

相続時精算課税制度は、贈与される金額の合計が2,500万円まで非課税となる制度です。

1年間ごとに110万円の非課税枠がある暦年課税方式とは違い、一人の贈与者からの贈与合計で贈与税が決まります。

総額2,500万円以内なら非課税、超えた場合は一律で20%の贈与税が課税されます。

また、贈与者と受贈者にも要件があります。

- 贈与した年の1月1日時点で贈与者が60歳以上であること

- 贈与があった年の1月1日時点で受贈者が18歳以上であること

- 贈与者と受贈者は親子か祖父母と孫の関係であること

上記の条件を満たすことで適用可能です。

相続時精算課税制度は、生前の贈与を簡単にして、早期に保有資産を子供や孫の世代に移転させるものです。

そのため、基本的には相続が生じる関係において利用可能なのです。

毎年110万円までが非課税となる暦年贈与と比較すると一回の控除額が大きいため、短年で大型の贈与を行いたい時に有効な制度といえます。

なお、贈与財産の種類や回数にも制限はありません。

限度額に達するまで何回でも非課税で贈与が可能です。

相続時に課税対象となる

同制度の問題点は、相続時には贈与された財産は相続財産に含まれ、相続税の課税対象となってしまうことです。

つまり、贈与時には無税であっても相続発生時には結局は税金を支払うことになるわけです。

(相続税には基礎控除があるので、遺産との合算額が基礎控除額を超えた場合にのみ、相続税の支払い義務が発生します。)

言いかえれば、税金の支払いを相続発生時に先送りしているだけと考えることもできます。

その他の注意点

(1)暦年贈与に変更が不可

一度相続時精算課税制度を利用すると、暦年贈与に変更することはできません。

暦年贈与は年間110万円まで非課税(相続時の課税対象にもなりません)ですが、相続時精算課税制度では年間の贈与額が110万円以下でも相続時に課税対象となります。

(2)税務署への申告義務がある

暦年贈与は年間の非課税枠内であれば、贈与税の申告は不要です。

しかし、相続時精算課税制度の場合は金額にかかわらず税務署への申告義務が生じます。

相続時精算課税制度を利用する際は、贈与税の申告書や相続時精算課税制度選択届出書を提出しなくてはなりません。

(3)一部の特例措置が活用不可

特に「小規模宅地等の特例」が活用できないことが大きなデメリットです。

小規模宅地等の特例は、被相続人が自宅・店舗・事務所などとして使用していた宅地を取得する場合、宅地の価格を一定の面積までは最大80%も減額して評価できる制度です。

要件さえ満たせば相続税を大幅に下げることができるので、土地を持っている場合は、是非使いたい制度です。

相続時精算課税制度の節税効果

前述した通り、贈与税は特別枠内で無税にできますが、相続時には課税されるので、トータルでの節税効果はあまり期待できません。

では、相続時精算課税制度には意味がないのかというと必ずしもそうではありません。

相続時精算課税制度を利用しても贈与された財産は相続財産に含まれますが、その際の評価額は相続時ではなく贈与時のものが適用されます。

つまり、相続時に時価が大幅に上がると予測される財産を贈与する場合は節税に繋がります。

例えば、10年後に時価が2,000万円から3,000万円に上がる財産について相続時精算課税制度を使って贈与を行い、10年後の時価が上がった際に相続手続きが発生したとします。

この場合、贈与を行なっていないと相続時には3,000万円が課税対象となりますが、贈与を行なっていた場合には贈与時の価格が適用されるので、結果的には課税対象金額は減額となります。

時価が上がることがほぼ確実に見込まれる場合には、同制度を利用することで節税が可能です。

その他の活用法

贈与と遺産との合算総額が基礎控除額を下回る=相続税がかからないことが想定され、財産を生前のうちに渡したいような場合には、相続時精算課税制度を活用することで、余計な手間を省くことができます。

なぜなら、相続手続きに比べ、贈与の手続きの方が簡素だからです。

また、相続時精算課税制度は非課税枠が大きいので、上記の様なケースに最適と言えるでしょう。

まとめ

相続時精算課税制度はデメリットが多く、利用する場合には注意が必要です。

2500万円まで非課税という部分だけ見るのは危険なのです。

活用するかどうかは、デメリットを踏まえた上で慎重に判断しましょう。

専門の税理士にアドバイスを求めることも検討すると良いでしょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

「 生前贈与 」とは、生きているうちに配偶者や子どもに財産を前渡しする行為です。

相続税の節税対策の中でも扱いやすい方法として知られていますが、ケースによっては贈与税を課せられてしまうので注意が必要です。

生前贈与とは

生前贈与とは、生きている間に財産を特定の誰かに渡すことです。

渡す相手に縛りはなく、配偶者や子供や孫はもちろん、友人等でも構いません。

生前のうちに財産の一部を渡しておけば、相続される遺産も減るので、相続税を抑えることができます。

ただし、一定の金額を超えると贈与税が課税されてしまいます。

贈与税は相続税とは課税率も違うので、場合によっては多額の税金を支払うことになります。

そのため、生前贈与を節税対策で行うのであれば、想定される相続税と贈与税を実際に算出し、贈与する金額・回数(年数)を調整した方が良いでしょう。

なお、贈与税申告の期限は、贈与がされた翌年の2月1日〜3月15日の間です。

納付期限も同じで、どちらも贈与を受けた方が行います。

生前贈与の課税方式の種類

生前贈与は課税の方式によって以下の2つに区分されます。

(1)暦年課税

1月1日から12月31日までの1年間に贈与された資産に対して贈与税が課されます。

なお、110万円までは非課税です。(110万円を超えた分にだけ贈与税が課されます。)

この非課税枠を上手く利用することで、相続税を抑えることができます。

例えば、5,000万円の遺産が相続される場合は、この5,000万円から基礎控除(3,000万円 + 600万円 × 法定相続人の数)を差し引いたものが相続税の課税対象になります。

しかし、110万円を生前贈与として渡していると、110万円は非課税対象なので、遺産も4,890万円に減り、課税額が減額となります。

(2)相続時精算課税

相続時精算課税は贈与者が60歳以上の父母もしくは祖父母、受贈者が18歳以上の子供や孫の場合、贈与税が合計2,500万円分まで非課税となる課税方式です。

(成人年齢が引き下げとなったため、受贈者の年齢要件は変わっています。)

2,500万円を超えた場合にかかる贈与税は一律で20%となります。

この方式は受贈者が選択することになっていて、利用したい場合は金額の大小に関わらず贈与税申告書と相続時精算課税選択届書を税務署に提出しなければなりません。

書類を提出しない場合は、制度が適用されず、暦年課税方式で贈与税が課税されます。

なお、一度相続時精算課税を選択すると同じ贈与者からの生前贈与については、その贈与者が亡くなるまで同制度が適用され、暦年課税での贈与が使えなくなります。

生前贈与のメリット

(1)節税に活用できる

既に述べましたが、生前贈与には非課税枠があるので、上手に利用すれば相続税対策となります。

(2)財産を渡す相手は自由

生前贈与では資産を渡す相手は自由にできます。家族以外の方にはもちろん、法人にも贈与をおこなうことが可能です。

相続でも、遺言書で指定しておけば財産の譲渡は可能ですが(この方式は遺贈と言います)、生前贈与の方が手間がかからず簡単といえます。

(3)贈与する側、受贈者側で話し合いができる

相続では元々の資産の保有者(被相続人)がいないので、相続人同士でトラブルとなる可能性が高くなります。

しかし、生前贈与では保有者がいるので、財産の受け渡しで揉めることはあまりないでしょう。

生前贈与の注意点

(1)贈与を否認される場合も

生前贈与は税務署に認められなければなりません。

そのため、正しいやり方で行う必要があります。

贈与は契約行為なので、贈与者・受贈者の双方に合意が必要です。

よって、贈与の際には、都度、契約書を作成して立証材料としましょう。

(2)定期贈与とみなされる

先述したように、生前贈与は年間110万円まで非課税ですが、毎年同じ金額を贈与し続けていると「定期贈与」として課税される怖れがあります。

定期贈与とは毎年一定額のお金(資産)が贈与されることがあらかじめ決まっていることです。

毎年同じ金額で贈与を行っている場合、贈与者と受贈者との間に定期贈与に関する契約があるとみなされる可能性があります。

もし、そうなった場合は「一括で」贈与税がかかり、節税にならなくなってしまいます。

(3)贈与者の生活を圧迫する場合も

相続税を減らそうと考えて、無理な贈与をしていると当然贈与者側の生活が圧迫されてしまいます。

資産譲渡は贈与者側の生活を第一に考えて、行うべきです。

(4)亡くなる3年前の贈与は相続税の対象

贈与者が死亡する3年前までに行われた贈与については、相続財産に加算され相続税の課税対象となります。

これは「生前贈与加算」と言います。

なお、贈与する際に支払った贈与税額を相続税額から差し引きます。

まとめ

生前贈与は相続税対策として広く利用されています。

今回ご紹介したもの以外に条件を満たすことで利用可能なものもあり、非課税額も変わってきます。

確実に節税を行う場合は、ご自身の財産状況や家族構成など諸々の要素を考慮する必要があるので、相続税専門の税理士に相談する方が良いでしょう。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。

遺言書 は「ご自身の死後の遺産分配に関しての指示を行うもの」というイメージが一般的ですが、遺言書で指定できる事項は遺産分配に関するものだけではありません。

婚姻関係にない方との間にもうけた子供を認知したり、推定相続人の廃除なども可能です。

このように遺言書は多くの効力を持っていますから、作成の前に何ができて何ができないかをしっかりと理解しておきましょう。

遺言書でできる主な事項

(1)相続財産の配分指定

被相続人の財産を相続する場合、各相続人の取り分として法律上定められた割合のこと「法定相続分(ほうていそうぞくぶん)」といいます。

遺言書では、取得財産の配分をこの法定相続分に従うことなく、自由に決めて構いません。

また、誰にどの財産を渡すかも好きに指定できます。

「妻に自宅を渡す」「長男には預貯金を多めに渡す」など、配分や財産の指定は遺言者の意志で決定できます。

ただし、「遺留分」を侵害するような配分にはできません。

遺留分とは、相続人が最低限の遺産を受け取れる権利です。

もし、財産分割が各相続人の侵害のある内容であった場合は、遺留分侵害額請求によって不足額を請求出来るのです。

遺留分を侵害するような偏った遺言書を残した場合、その通りには執行されない上、相続人同士の争いを生みかねないので、遺留分に十分配慮した遺言書を作成しましょう。

(2)遺産分割方法と分割禁止

遺言では遺産分割の方法を決定できますし、遺産分割を禁止することもできます。

相続開始直後は相続人同士が揉めるケースも多いため、冷却期間を設ける意味で分割禁止を指定する場合もあるのです。

遺言によって遺産分割を禁止する場合、期間は最大で相続開始より5年までです。

(3)遺贈の決定

遺贈とは、遺言書によって遺産の全部もしくは一部を、法定相続人以外の人に無償で取得させることです。

遺産の贈呈側を「遺贈者」、遺産を受けとる側を「受遺者」と呼びます。

通常であれば、相続財産は被相続人の配偶者や子供といった法定相続人のみが受け取りますが、遺贈を指定すれば婚姻関係のない内縁の配偶者や友人等にも相続財産を渡すことが可能です。

ただし、遺贈はご遺族にとっては心情的にあまり良いものでもありません。

トラブルの要因となってしまう可能性も高いので、遺贈を行う場合は生前にご家族の理解を得るなどしておいた方が良いでしょう。

(4)子供の認知

母親と子どもとの関係は、母親が結婚をしているか否かに関わらず、出産した時点で法律上の関係が生じます。

しかし、父親と子供の場合、母親との婚姻関係がない場合は、認知を行わないと法律的な親子関係となりません。

遺言書ではこのような婚姻関係のない女性との間にできた子供について、認知を指定できます。

認知した場合は、その子供と法的に親子となるので、法定相続人が増えることとなります。

(5)相続廃除等に関する事項

相続廃除とは、特定の推定相続人が生前の被相続人に対して虐待や侮辱等の非行を行なっていた場合、相続権を剥奪する制度です。

家庭裁判所に申立てを行い、それが認められれば該当の相続人は相続権を失います。

この相続廃除を指定する場合は、必ず遺言執行者も指定しておきましょう。

指定しておかないと、廃除の申立てが行われない怖れが出てきます。

(6)後見人の指定

未成年者が遺産相続をする場合は、親権者(両親)の同意または代理が必要です。

親権者がいないことが想定される場合は、財産管理や手続きを任せられる「未成年後見人」を選任しなければなりません。

遺言書ではこの未成年後見人を指定できます。

(7)相続人相互の担保責任の指定

取得した相続財産が他人のものであったり、欠陥があった場合、他の相続人は担保責任を負います。

遺言者は、この担保責任の負担者や負担の割合において指定ができます。

遺遺言が無効にならないように

せっかく作成した遺言書も作成のルールを守っていなければ無効となります。

無効になれば、内容は実行されません。

遺言書にはいくつかの種類がありますが、作成方法は異なるので、注意が必要です。

例えば自筆証書遺言では

- 自筆で記入する(財産目録については自書でなくても可)

- 日付の記入

- 署名と押印を行う

公正証書遺言では

- 証人となる者が適正者であること(未成年者、推定相続人および受遺者等は不可)

- 証人資格のない者が作成の場に同席し、内容を操作しないこと

などの決まりがあります。

各遺言書のルールに従って、正しいものを作成してください。

まとめ

遺言書には様々な効力があることがお分かりいただけたと思います。

遺言書はご自分で作成すると、どうしても不備が発生しやすくなります。

せっかく作成しても、ルールを守っていなければ無効となります。

そのようなリスクを避けるためには、相続の専門家に作成を相談しましょう。

専門家であれば、遺言執行者も依頼することができますので、相続発生後の手続きもスムーズに進み、遺言内容を実現しやすくなります。

相続手続き・相続税対策・遺言書作成・生前贈与など、相続に関するお悩みは(株)FP財産総合研究所までご相談ください。

年に数回、北本市役所にて税務相談員を受け持っている経験豊富な税理士が対応させていただきます。

初回の相談は無料なので、是非ご利用ください。

お電話での対応は[048-592-5533] 受付時間9:00〜18:00です。

メールは[こちら]まで 24時間受付中。

平成4年税理士試験合格。平成11年社会保険労務士試験合格。

さいたま市内の会計事務所に勤務後、現在地にて事務所開設。

平成20年㈱FP財産総合研究所を設立、令和元年不動産鑑定業者登録。

税理士、社会保険労務士、宅地建物取引士、FP1級技能士などの資格経験を生かして、主に資産運用・不動産の有効活用・相続対策等の相談を不動産業者、資産家から多数受けています。年間2回ほど北本市役所にて税務相談員を担当させていただいております。